Hossa na Wall Street nie dla każdego. Oto dowód

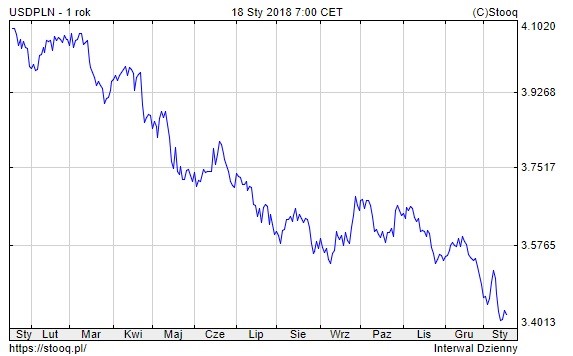

3,38 zł – nawet tyle płacą od początku 2018 r. inwestorzy za jednego dolara. Amerykańska waluta nie była tak tania od ponad trzech lat. To, co cieszy np. osoby wybierające się w podróż do USA, może martwić tych, którzy przed rokiem postanowili zarobić na nowojorskiej giełdzie.

W ostatnich miesiącach inwestorzy są świadkami ciekawego zjawiska. Z jednej strony indeksy na nowojorskiej giełdzie notują kolejne rekordy. Z drugiej – dolar z dnia na dzień staje się coraz słabszy.

W kolejnym odcinku cyklu „Cały ten rynek…” tłumaczymy, dlaczego nie jest to korzystna sytuacja dla osób, które powierzyły środki funduszom inwestującym w akcje na Wall Street.

Jak słaby dolar zjadł zyski inwestorów

„Hossa na Wall Street” – skuszeni tego typu nagłówkami polscy inwestorzy mogą szukać możliwości ulokowania oszczędności na nowojorskiej giełdzie. Jednym ze sposobów, by tak się stało, jest kupno jednostek funduszy inwestujących na amerykańskim rynku. Ich właściciel staje się pośrednio „udziałowcem” w takich firmach jak np. Apple czy Boeing. Jednak nawet jeżeli kurs akcji zagranicznych spółek wyraźnie wzrośnie, polski inwestor i tak może na tym nie skorzystać. Wszystko przez niekorzystne zmiany kursu walutowego.

Przekonały się o tym osoby, które rok temu zainwestowały w fundusze dolarowe. Jednostka takiego funduszu jest bowiem wyceniana w amerykańskiej walucie. Prześledźmy przykład osoby, która przed rokiem ulokowała w jednym z tego typu podmiotów 100 tys. zł.

Na początku stycznia 2017 r. jednostka funduszu kosztowała 168 dol., z kolei za dolara płaciliśmy 4,10 zł. Jak łatwo policzyć, 100 tys. zł wystarczyło na zakup 145 jednostek funduszu (100 tys. zł / 168 dol. / 4,10 zł).

Inwestor ma więc 145 jednostek funduszu dolarowego. Przesuwamy się o rok do przodu. Jest styczeń 2018 r. Jednostka tego samego funduszu kosztuje już 200 dol. Oznacza to zysk na poziomie 19% (200 dol. / 168 dol. – 1).

Nic dziwnego – hossa trwa, a w tym samym czasie indeks Dow Jones na Wall Street poszedł w górę o ok. 30%. Jednocześnie jednak dolar kosztuje 3,39 zł.

Inwestor chce sprzedać posiadane jednostki i zainkasować środki w złotych. I tu spotyka go niemiła niespodzianka. Bo chociaż w dolarach ma spore zyski, to przelicznik do polskiej waluty jest już dla niego niekorzystny. Końcowa wartość inwestycji to bowiem niecałe 98,5 tys. zł (145 * 200 dol. * 3,39 zł).

W efekcie, pomimo wyraźnego wzrostu wartości samego funduszu, inwestor notuje ok. 1,5 tys. zł straty. Gdyby kurs złotego do dolara w ciągu roku się nie zmienił, zarobiłby ponad 19 tys. zł.

Tak działa ryzyko kursowe w inwestycjach

Powyższy przykład pokazuje coś niezwykle istotnego dla inwestorów. Otóż lokując oszczędności w funduszach zagranicznych, muszą oni liczyć się nie tylko z ryzykiem zmiany wartości instrumentu finansowego, w który inwestują. W grę wchodzi również ryzyko kursowe.

Każda zmiana kursu złotego wobec waluty, w której prowadzona jest inwestycja, stwarza dodatkowe zagrożenie strat. Optymiści powiedzą – szanse na większe zyski.

I też będą mieli rację. Warto zwrócić uwagę, że gdyby inwestorowi z powyższego przykładu towarzyszyło umocnienie dolara np. do poziomu 4,50 zł, to ostatecznie końcowa wartość jego inwestycji wyniosłaby 130,5 tys. zł (145 * 200 dol. * 4,50 zł).

Oznaczałoby to zysk w wysokości nie 19%, a już ponad 30%.

Inwestorzy indywidualni w Polsce mogą szukać ofert wśród szeregu funduszy, których jednostki są wyceniane nie tylko w dolarach, ale też np. w euro czy funtach brytyjskich. Zawsze powinni jednak pamiętać o zwiększonym ryzyku takiej inwestycji.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.