Koronawirus wywołał krach na GPW. Czy to początek nowej hossy?

Historia największych załamań na warszawskiej giełdzie pokazuje, że potrafiły one dać inwestorom szanse na bardzo wysokie zyski w kolejnych latach. Znalezienie dołka w praktyce jest jednak bardzo trudne.

Nad postawionym w tytule pytaniem zastanawia się teraz zapewne większość inwestorów obecnych na warszawskiej giełdzie. O rosnącej wierze w początek nowej hossy mogą świadczyć m.in. doniesienia mediów o tym, że w marcu biura maklerskie przeżyły oblężenie, jakiego nie widziano od czasów akcjonariatu obywatelskiego.

W kolejnym odcinku cyklu „Cały ten rynek…” pokazujemy, co działo się po dwóch największych załamaniach na GPW w ostatnich 20 latach: pęknięciu bańki internetowej w 2000 r. oraz bankructwie banku Lehman Brothers w 2008 r.

Paniczna ucieczka z giełdy. Indeksy oddają nawet 70% wartości

Oba przypadki pokazały, że krach w polskim wydaniu potrafi zabrać z rynku akcji od 50% nawet do 70% kapitału. W obu przypadkach sam początek największych spadków był trudny do przewidzenia, choć sygnały o tym, że taki scenariusz jest możliwy, pojawiały się wcześniej.

Końcówka lat 90. upłynęła na rynkach pod znakiem szalonej wiary w to, że wszystkie spółki, które mają cokolwiek wspólnego z internetem (dot-comy), będą rosły w nieskończoność. Grupujący te firmy indeks Nasdaq na Wall Street od początku 1998 r. do szczytu na początku 2000 r. potroił swoją wartość. Wywołane pęknięciem bańki spadki szybko przeniosły się na inne giełdy.

W Warszawie indeks WIG osiągnął szczyt pod koniec marca 2000 r., by później runąć w przepaść: do jesieni 2001 r. oddał połowę wartości. Podobnie zresztą jak WIG20, który wówczas przebił nawet poziom 1000 pkt. (pierwsza wartość indeksu na początku jego wyliczania w 1994 r.).

Indeks WIG od początku 2000 r. do końca 2001 r.

Źródło: GPW

Większość inwestorów lepiej pamięta zapewne 2008 r. i giełdowy krach po upadku banku inwestycyjnego Lehman Brothers. To wydarzenie zapoczątkowało globalny kryzys finansowy i paniczną ucieczkę z rynku akcji. Od ogłoszenia bankructwa Lehman Brothers w połowie września 2008 r. do dołka pod koniec lutego 2009 r. indeks WIG stracił ponad 40%. Jeżeli spojrzymy na wykresy od historycznego szczytu osiągniętego latem 2007 r., to strata sięga 70% (WIG i WIG20).

Indeks WIG od początku 2007 r. do połowy 2009 r.

Źródło: GPW

Hossy na GPW. Euforia po okresie paniki

Zarówno gwałtowne załamanie po pęknięciu bańki internetowej w 2008 r., jak i krach po bankructwie Lehman Brothers, przyniosły gwałtowne odbicia, zapoczątkowując nowe wzrosty.

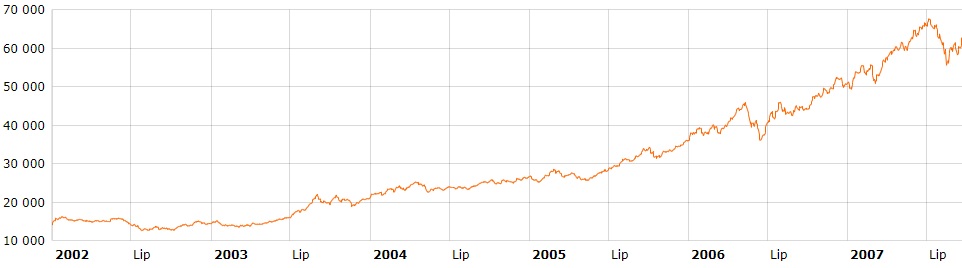

Najbardziej spektakularna hossa w historii warszawskiej giełdy zaczęła się, gdy inwestorzy otrząsnęli się po kryzysie dot-comów. Trwające mniej więcej od początku 2002 r. do lipca 2007 r. wzrosty wyprowadziły indeks WIG na historyczny poziom ponad 67,7 tys. pkt. Np. inwestor, który w 2002 r. kupił akcje KGHM po kilkanaście złotych za sztukę, 5 lat później mógł sprzedać je po ponad 130 zł. Opłacił się też chociażby zakup akcji PKN Orlen w 2002 r. za mniej niż 20 zł – w 2007 r. ich kurs przekraczał 50 zł.

Indeks WIG od początku 2002 r. do września 2007 r.

Źródło: GPW

Krach, który został wywołany bankructwem Lehman Brothers w 2008 r., również stał się doskonałą okazją do zakupów akcji po promocyjnych cenach. Od dołka z 2009 r. do wiosny 2011 r. indeks WIG zyskał ponad 120%.

Indeks WIG od początku 2009 r. do połowy 2011 r.

Źródło: GPW

Mocne odbicie w nadziei na koniec pandemii

Koronawirusowe załamanie, które miało miejsce w marcu, z pewnością można zaliczyć do największych tego typu wydarzeń w historii GPW. Nigdy wcześniej nie widzieliśmy spadków głównych indeksów po kilkanaście procent w trakcie jednej sesji.

Jednak od dołka z połowy marca wskaźniki WIG i WIG20 zyskały już ok. 20%. Kto wykazał się stalowymi nerwami i w okresie największej paniki po zamknięciu galerii handlowych kupił akcje producenta obuwia CCC, do połowy kwietnia zarobił 100%. Euforia trwa też np. na akcjach biura podróży Rainbow Tours, które w ciągu miesiąca podrożały o ok. 150% (dane według stanu na 15 kwietnia). Warto podkreślić, że pomimo tak wyraźnego odbicia inwestorzy, którzy kupili akcje przed marcowym załamaniem, wciąż są dalecy od odrobienia strat.

Wszystko działo się w okresie wysypu fatalnych prognoz dla gospodarki i zapaści w najbardziej dotkniętych kryzysem branżach – najwidoczniej inwestorzy przypomnieli sobie o zasadzie, iż giełda wyprzedza realną gospodarkę i odbicie w niej będzie równie dynamiczne, jak załamanie.

Jeżeli to prawda, być może jesteśmy właśnie świadkami początku nowej hossy na GPW. Nie można jednak ignorować prognoz (m.in. Międzynarodowego Funduszu Walutowego) wskazujących, że czeka nas największa globalna recesja od czasów Wielkiego Kryzysu z 1929 r., a jej skutki będą znacznie poważniejsze niż po wydarzeniach z 2008 r.

Dlatego inwestorzy nie powinni jednak zapominać, że w czasach tak dużej niepewności gospodarczej i zmienności cen akcji, bardzo łatwo o straty. Trzeba pamiętać o tym, że emocje zwykle są złym doradcą. Dlatego każda decyzja o zakupie akcji powinna być dokładnie przeanalizowana m.in. w kontekście kondycji spółki i perspektyw jej rozwoju w kolejnych latach.

Niniejszy artykuł został sporządzony wyłącznie w celach informacyjnych. Nie stanowi rekomendacji, porady inwestycyjnej, prawnej, podatkowej, reklamy ani oferty sprzedaży jakichkolwiek instrumentów finansowych, w szczególności nie zawiera informacji o instrumentach finansowych oraz warunkach ich nabywania, jak również nie stanowi zaproszenia do sprzedaży instrumentów finansowych, składania ofert ich nabycia lub zapisu na instrumenty finansowe.

Niniejszy artykuł ani żadna jego część, jak też fakt jego dystrybucji nie mogą stanowić podstawy do zawarcia jakiejkolwiek umowy lub zaciągnięcia jakiegokolwiek zobowiązania. Nie może stanowić również źródła informacji, które mogłyby być podstawą decyzji o zawarciu jakiejkolwiek umowy lub zaciągnięciu jakiegokolwiek zobowiązania.

Nie należy dla jakichkolwiek potrzeb polegać na informacjach zawartych w niniejszym artykule, ani też zakładać, że informacje te są kompletne, ścisłe lub rzetelne. Wszelkie takie założenia czynione są wyłącznie na własne ryzyko.